こんにちは、浜松市中央区の税理士法人ケイエム会計のスタッフ河西です。

個人事業主が法人成りを検討する際、税務上のメリットや取引の利便性など、有利不利が多々あります。法人成りの理由は、税務上で有利になるためや取引がしやすくなるためなど様々です。今回は、取引先から法人成りを打診された場合について詳しく見ていきます。

目次

法人成りとは?

法人成りとは、個人事業主が法人(株式会社や合同会社など)を設立し、個人の事業を法人として運営することを指します。

税務上のメリットや相続、認可の関係で法人成りを検討することが多いですが、取引先からの要請によって法人成りを検討するケースもあります。

どうして取引先から法人成りを打診されるのか

会社によっては、法人としか取引をしないと決めている会社もあります。

特に、大企業や公的機関(市町村や都道府県など)と取引をする場合には、法人でないと契約が出来ないという場合があります。そのため、こうした取引先と取引を希望する場合、法人成りを検討する必要があります。

個人事業主だからと言って取引に問題があるわけではないですが、

取引先から法人成りを依頼された場合は、多くの場合信用力や事業の継続性の関係だと思われます。

法人の場合、会社の基本的な概要(商号、所在地、目的、資本金、取締役や代表取締役の氏名など)が登記によって公示されているため、事業の透明性や信頼性が高まります。これにより、取引先は相手の実態を把握しやすくなるため、安心して取引を行うことができるのです。

また、法人の場合社長に万が一のことがあったとしても、別の人を社長に据えて事業を継続することが可能です。

一方個人事業主の場合は、事業の基本的な概要が不明確であり、実態を把握することが難しいですし、もし事業主に何かあった場合事業の継続が困難になるリスクがあります。

こうしたことから取引先からの信頼を得るために法人成りが必要な手段となるのです。

法人成りのメリット

法人税と所得税の税率の違いによる節税

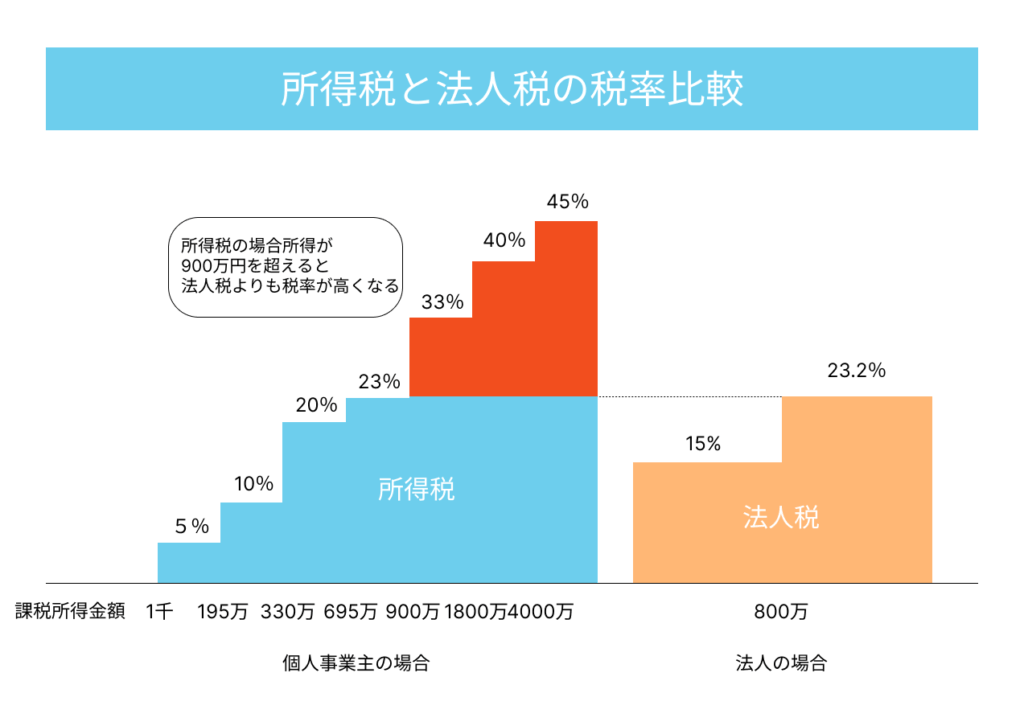

個人事業主と法人では、課税される税金の種類が異なります。個人事業主は所得税、法人の場合は法人税が課されます。所得税の場合累進課税制度を採用しており、所得が増えるほど税率が上がり、最大で45%に達します。

一方法人税の場合は、資本金1億円以下で所得が800万円を超える法人の場合は23.2%の税率が適用され、所得が800万円以下のの場合は15%の税率となります。

そのため、所得が増えるほど法人設立による節税効果が高くなります。

法人化することで、所得税率の上昇を避け、一定の法人税率で税金を抑えることが可能です。

事業の規模や将来的な成長を見据えた上で、法人成りを検討することは賢明な選択と言えます。

法人成りすると役員報酬を経費としてさらに給与所得控除を使用して節税が出来る

個人事業主の場合、事業主に給与という概念がなく、売上から経費を引いた金額の全額が課税対象となります。しかし、法人化することで、役員報酬を経費として計上することができます。これにより、法人の利益が減少し、その分税負担が軽減されます。

さらに、役員報酬を受け取る個人には、給与所得控除が適用されます。給与所得控除とは、給与所得者が得る収入に対して一定の金額を控除する制度で、これにより課税所得が減少し、個人の税負担も軽減されます。具体的には、役員報酬の金額に応じて段階的に控除額が設定されています。

このように、法人成りをすることで、法人と個人の両方で節税効果を得ることが可能です。役員報酬を経費として計上し、さらに給与所得控除を活用することで、全体の税負担を効果的に減らすことができます。

| 給与等の収入金額(給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

法人は退職金制度で節税が出来る

個人事業主の場合、小規模企業共済の掛け金を掛けることで所得控除が受けられますが、事業の経費として計上することはできません。しかし、法人の場合、役員への退職金を損金として計上することが可能です。これにより、法人の利益が減少し、その分税負担を軽減することができます。

さらに、退職所得には退職所得控除が適用されるため、通常の給与所得として受け取るよりも税負担が軽減される場合があります。具体的には、退職金の額に応じて段階的に控除額が設定されており、これにより所得税が軽減されます。

このように、法人は退職金制度を活用して効果的に節税を図ることができます。役員への退職金を損金に計上し、退職所得控除を利用することで、全体の税負担を減らすことができます。

役員報酬として1800万円出した場合(月150万円)と、退職金として、1800万円出した場合の社会保険料と税額の違い

| 役員報酬で出した場合 | 退職金で出した場合 | |

| 社会保険 | 1,668,624円 | 0円 |

| 所得税 | 3,119,280円 | 994,454円 |

法人の場合赤字を最大10年間繰越出来る(個人は3年間)

法人の損益が赤字となった場合、その赤字額を翌年以降に繰り越すことができる制度があります。個人事業主が青色申告を行う場合、繰越損失は3年間に限られますが、法人の場合は最大で10年間まで繰り越すことが可能です。これにより、法人は複数年にわたる事業計画を立てやすくなり、将来の利益と相殺することで節税効果を得られます。

例えば、初年度に赤字が出た場合、その赤字を次年度以降の利益から差し引くことで、課税所得を減少させることができます。これにより、税務上の負担を軽減し、キャッシュフローの改善に繋げることが可能です。

消費税の免税期間を活用できる

法人成りをした場合、設立した1期目と2期目に関しては、2年前の売上が存在しないため、消費税の納付が最大2年間免除されます。

これは、事業をスタートさせたばかりの法人にとって、大きなメリットとなります。新たに設立された法人は、初期の資金繰りや経費負担を軽減することができ、より迅速にビジネスを軌道に乗せやすくなります。

ただし、いくつかの条件を満たす場合には、消費税の免税が適用されないことがあります。例えば、インボイス制度に登録している場合や、資本金が1000万円を超えている場合、特定期間(前半の6か月)における売上が1000万円を超えた場合、またはその期間の人件費が1000万円を超えている場合などが該当します。これらの条件に該当する法人は、該当となった事業年度から課税事業者として消費税の納付義務が発生することになります。

法人成りによって社会的な信用を得ることが出来る

上記にも記載がありますが、法人を設立することで基本的な概要の登記、法人格をつくることで、事業に真剣に取り組んでいるとみなされるため、社会的な信用を得ることが出来ます。

法人成りのデメリット

設立費用が掛かる

法人の設立には様々な費用がかかり、司法書士費用や登録免許税、印紙代などがかかります。

たとえば株式会社を作る際には、大体25~30万ほどの費用がかかり、合同会社の場合でも16万~20万ほどの費用がかかります。

社会保険料の加入義務

個人事業主の場合は、一部の業種を除き、常時雇用する従業員が5名以上の場合に強制適用事業所となり、社会保険の加入が必要です。しかし法人の場合は、社長が1名だけの場合であっても強制適用事業所となるため、社会保険の加入をしないといけません。

社会保険に加入することで支出が増えてしまうため、お金の手残りは減ってしまいます。

ただし、個人事業主の時から社会保険に加入していたり、実際に年金を受け取るときには厚生年金の方が多い、社員の親族を扶養とすることが出来るなど、デメリットとならない場合もあるため、よく検討するようにしましょう。

赤字でも法人住民税の均等割がかかる

法人の場合、たとえ赤字となったとしても、法人住民税の均等割は必ず納付しないといけません。

均等割とは法人であれば等しく納付する義務のある税金です。これは地域社会の一員として支払う会費という性質が強いものとなっています。

法人成りを検討しようと思ったら税理士に相談してみよう

税理士法人ケイエム会計では、法人成りのシミュレーションから、設立のサポートなどさまざまなサービスを提供しています。

無料相談も受け付けておりますので、LINEやメールお電話でお気軽にご連絡ください。

浜松市中央区中沢町に事務所があるため、来ていただいて相談することも可能です。