税理士法人ケイエム会計のスタッフ、河西です。

毎年11月頃になると、年末調整の時期がやってきます。経理担当者や会社の社長さんは、この時期に対応に追われることが多いでしょう。今回の記事では、年末調整の進め方や目的について、図解を交えながら詳しくご説明いたします。

目次

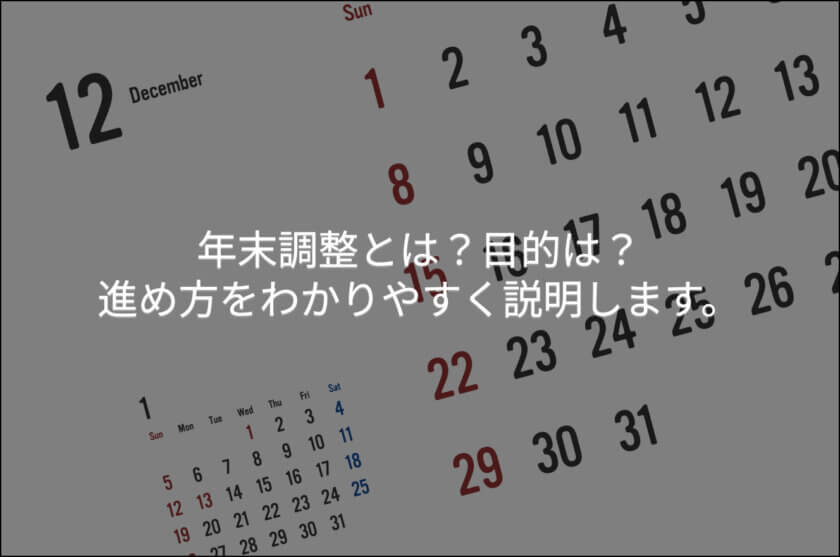

年末調整とは?

会社員の方は、毎月の給与明細で所得税と住民税が引かれています。

これは源泉徴収と呼ばれる制度で、従業員から預かった税金を会社が納税する仕組みです。

ただし、源泉徴収には生命保険料や地震保険料などの所得控除が反映されていないため、実際の納税額とは異なることがあります。

この本来納めるべき納税額との不一致を、1年間の給与総額が確定する年末に調整する一連の流れを年末調整といいます。

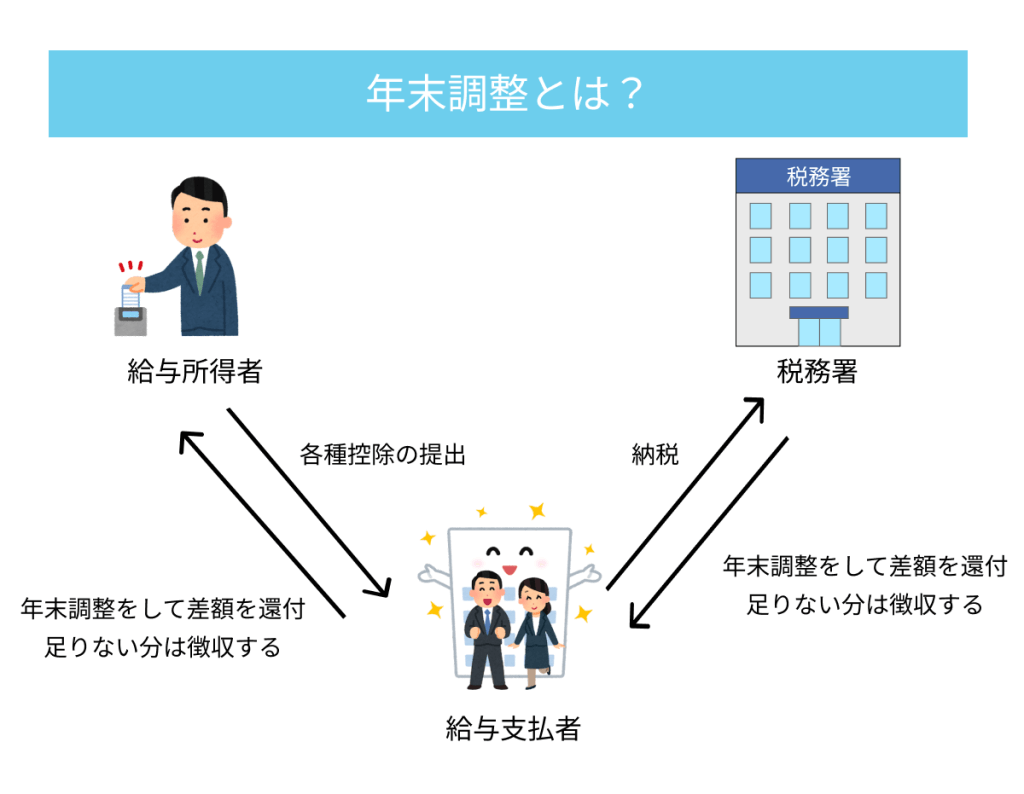

年末調整の対象となる人は?

年末調整の対象となる人は下記の通りとなっています。

- 1年を通じて勤務している人

- 年の中途で就職し、年末まで勤務している人

- 年の中途で退職した人のうち、下記の人

- 死亡により退職した人

- 著しい心身の障害により、退職したものでその退職時期からみて、本年中に再就職が出来ないと見込まれる人

- 12月の給与の支払いを受けた後で退職した人

- パートタイマーなどの方が退職し、本年中に支払いを受ける給与の総額が103万円以下の人

- 年の中途で海外へ行き、非居住者となった人

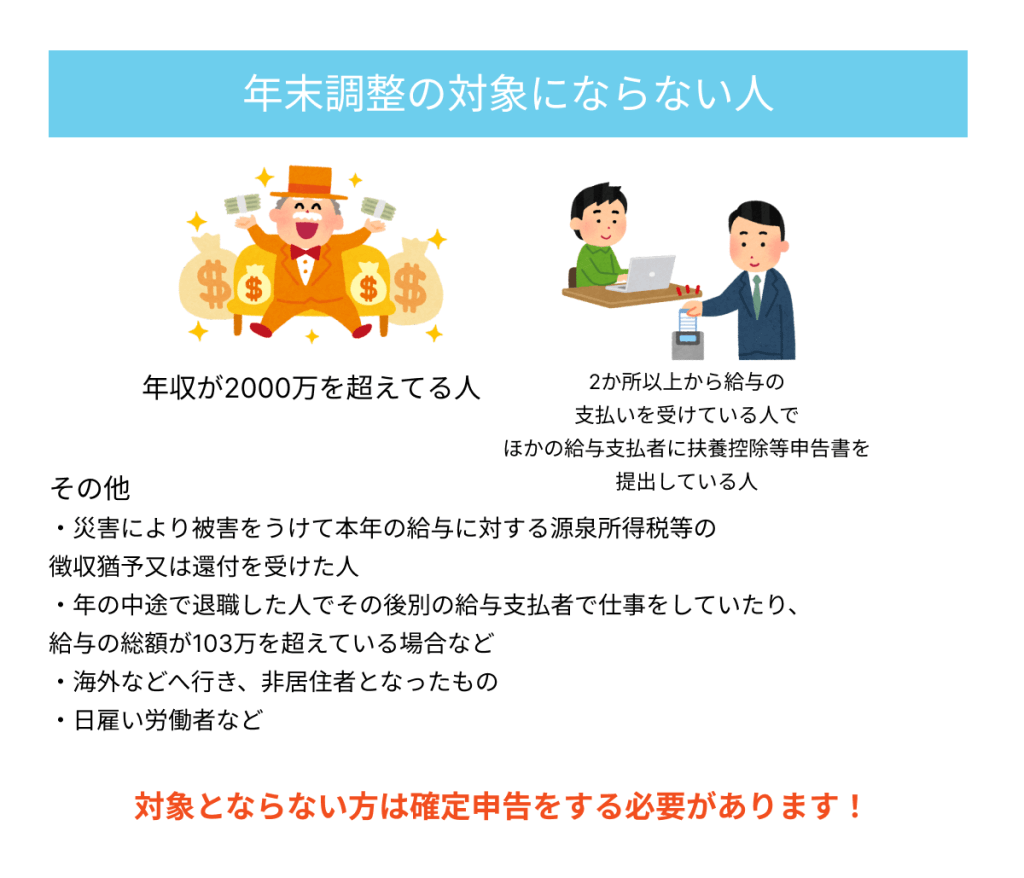

年末調整の対象にならない人は?

年末調整の対象にならない人は下記のとおりになっています。

- 年収が2000万円を超える人

- 災害により被害をうけて本年の給与に対する源泉所得税等の徴収猶予又は還付を受けた人

- 2か所以上から給与の支払いを受けている人で、他の給与支払者に扶養控除等申告書を提出している人など

- 年の中途で退職した人でその後別の給与支払者で仕事をしていたり、給与の総額が103万円を超えている場合など

- 海外などへ行き、非居住者となった人

- 日雇い労働者など

年末調整の対象とならない人や、2ヶ所から給与の支払いを受けている場合は、自分で確定申告をして税額の清算をする必要があります。

年末調整の流れと進め方

従業員へ各種申告書の作成と回収

従業員の方に年末調整の際に必要な下記の資料の配布と、作成をお願いします。

- 扶養控除等(異動)申告書

- 基礎控除申告書

- 配偶者控除申告書

- 所得金額調整控除申告書

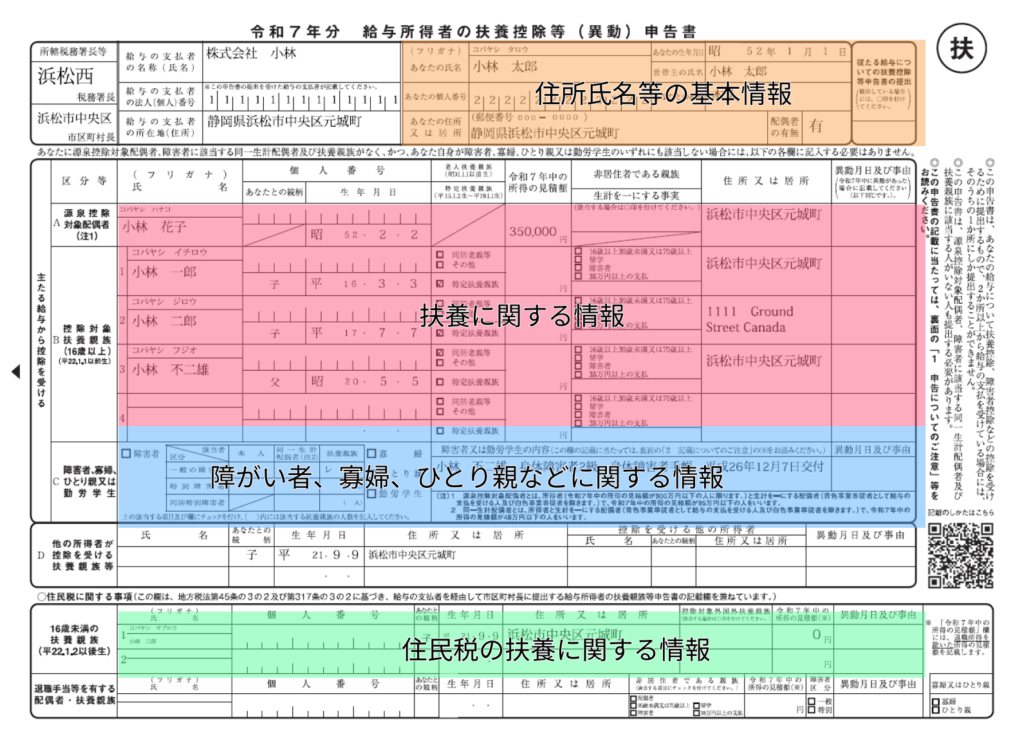

扶養控除等(異動)申告書の記載方法について

扶養控除等(異動)申告書の記載方法は、基本的には必要なところに必要な情報を記載していく形となります。

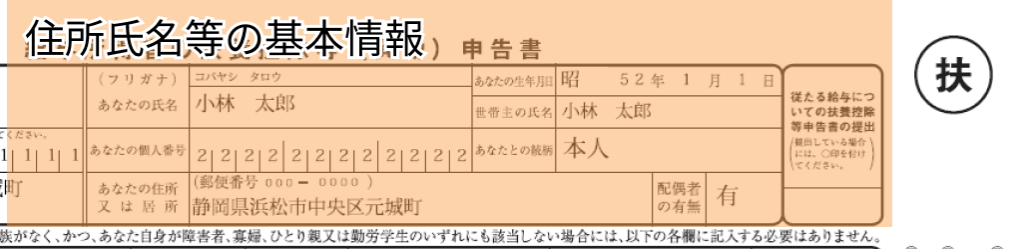

住所氏名等の基本情報の記載

氏名・個人番号・住所・生年月日・世帯主の氏名・続柄・配偶者の有無を記入します。

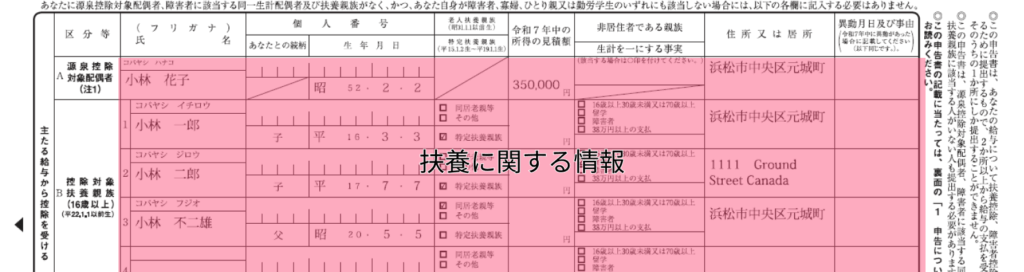

扶養に関する情報の記載

源泉控除対象配偶者と16歳以上の扶養家族について記載します。

同居老親や老親扶養親族の場合

納税者やその配偶者の直系親族(祖父母や父母など)で常に一つの家で一緒に暮らしている場合は

同居老親等にチェックを入れます。同居老親の場合は、58万円の控除額ですが、同居老親以外の老人扶養親族の場合は、48万円の控除となりますので、同居の場合は必ずチェックをするようにしましょう。

特定扶養親族の場合

12月31日時点で19歳以上23歳未満の人に関しては、特定扶養親族となります。特定扶養親族の所得控除額は63万円とかなり大きいため該当の場合はそちらにチェックを入れましょう。

30歳以上70歳未満の場合

30歳以上70歳未満の人の場合は、次のいずれかに該当する場合、チェックを入れるところがあります。

- 留学により国内に住所及び居所を有しなくなった人

- 障害者

- 扶養控除の適用を受けようとする所得者からその年において生活費又は教育費に充てるための支払を38万円以上受けている人

非居住者である扶養親族の場合

一緒に住んでいないなどの非居住者である扶養親族の場合は、次の表のとおり、扶養親族に係る確認書類を給与の支払者に提出する必要があります。

| 非居住者である扶養親族の年齢等の区分 | 扶養控除等申告書の提出時に必要な書類 | 年末調整時に必要な書類 | |

| 16 歳以上 30 歳未満又は 70 歳以上 | 親族関係書類 | 送金関係書類 | |

| 30歳以上70歳未満 | ① 留学により国内に住所及び居所を有しなくなった人 | 親族関係書類および留学ビザ等書類 | 送金関係書類 |

| ② 障害者 | 親族関係書類 | 送金関係書類 | |

| ③ 所得者からその年において生活 費又は教育費に充てるための支払 を38 万円以上受けている人 |

親族関係書類 | 38万円送金書類 | |

出典:令和6年分 年末調整のしかた 2-1 扶養控除等(異動)申告書の受理と内容の確認|国税庁 (nta.go.jp)

親族確認書類とは、国外住む親族がその所得者の親族であることを証したものとなり、具体的には、下記のものとなっています。

① 戸籍の附票の写しその他の国又は地方公共団体が発行した書類及び国外居住親族の旅券(パスポート)の写し

出典:令和6年分 年末調整のしかた 2-1 扶養控除等(異動)申告書の受理と内容の確認|国税庁 (nta.go.jp)

② 外国政府又は外国の地方公共団体が発行した書類(国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。

送金関係書類とは所得者が国外に住む親族へ生活費又は教育費に充てるための支払いを都度各人に行ったものを明らかにするもの

留学ビザ等書類とは、外国政府又は外国の地方公共団体が発行した国外居住親族に係る書類で、その国外居住親族が外国における留学の在留資格に相当する資格をもってその外国に在留することにより国内に住所居所を有しなくなった旨を証明するものをいいます。

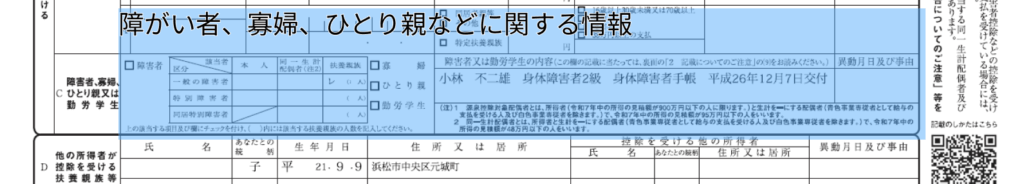

障がい者、寡婦、ひとり親などに関する情報を記載

障がい者や寡婦、ひとり親などに該当する場合は、記載をします。

障がい者自身や扶養親族が障がい者手帳などをもっている場合のほか、65歳以上で要介護認定を受けている場合であれば市区町村に障害者控除対象認定書を交付してもらったり、障害者手帳を申請中の場合は、医師の診断書で代用することも可能です。

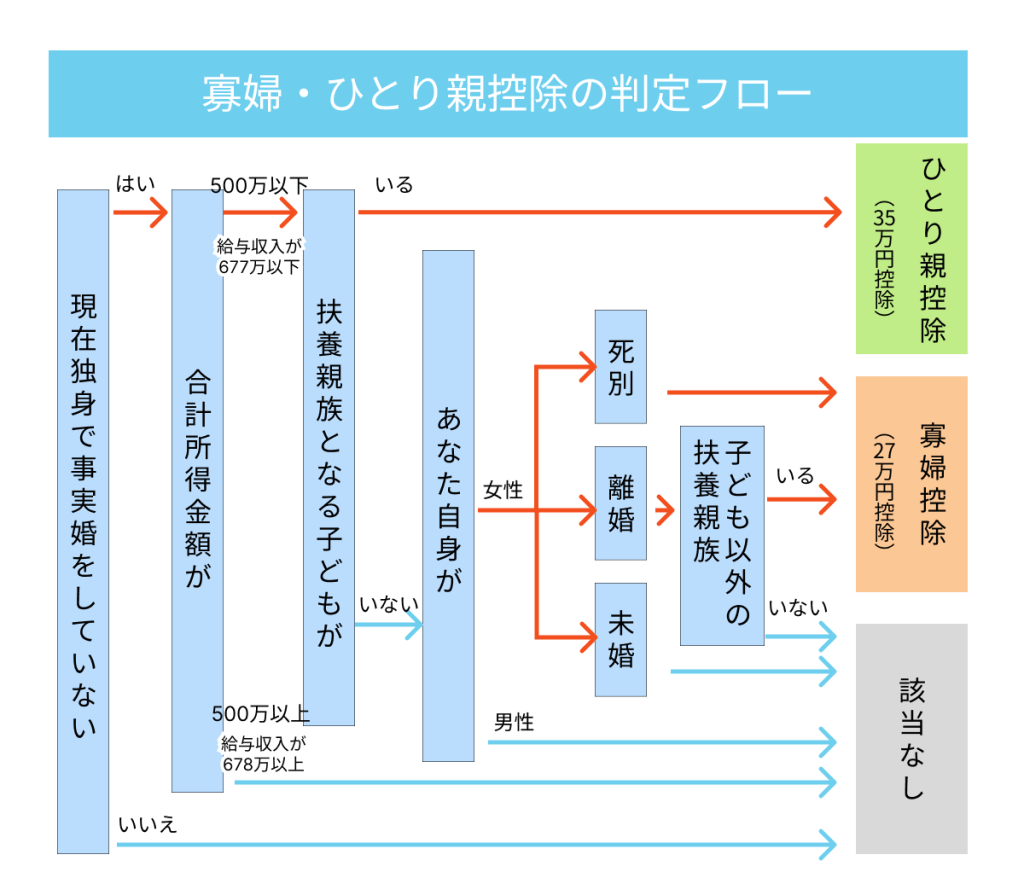

また、寡婦・ひとり親の控除についてがわからない場合は下記のフローに沿って確認してみてください。

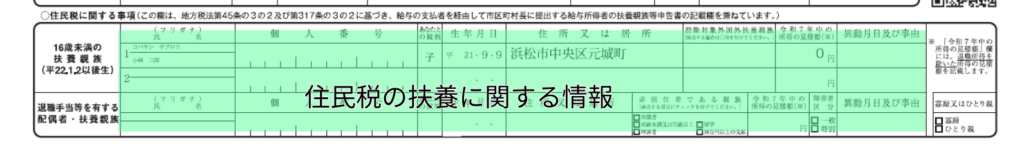

住民税に関する事項

16歳未満の扶養親族がいる場合は、住民税の方では所得が一定以下の場合に住民税が非課税になるかどうかの判定に影響するため記載が必要となります。

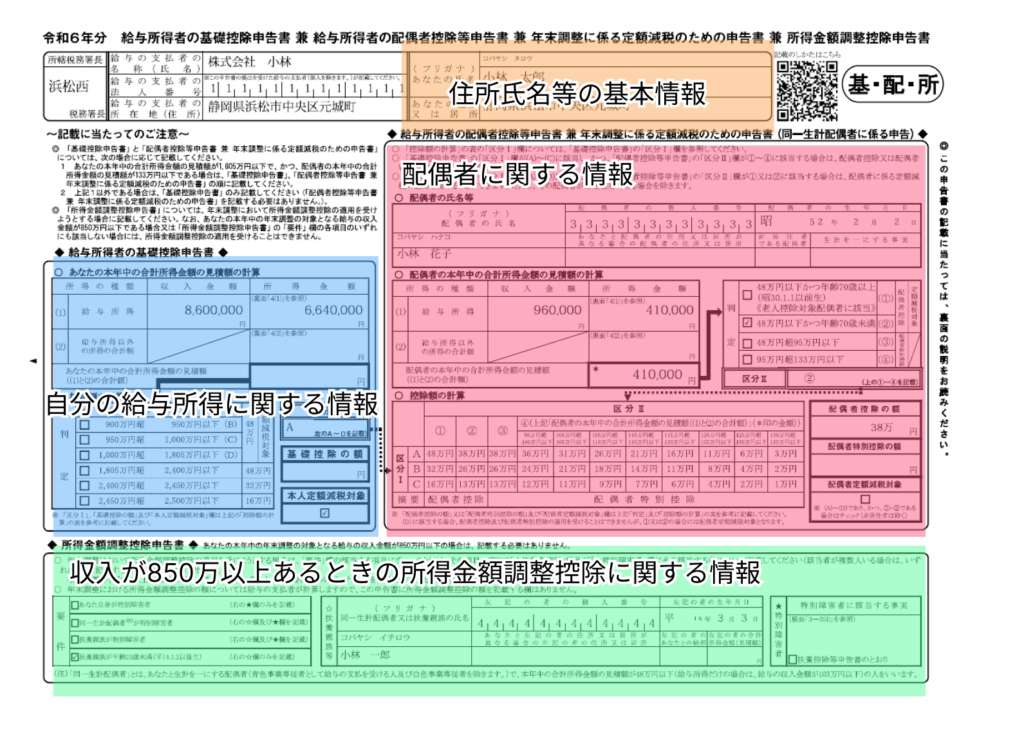

基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書の記載について

上記の申告書の記載方法は、給与の金額を書いたり、計算をしたりしないといけないため、少し手間はありますが、一つ一つ行っていけばそこまで難しくありません。

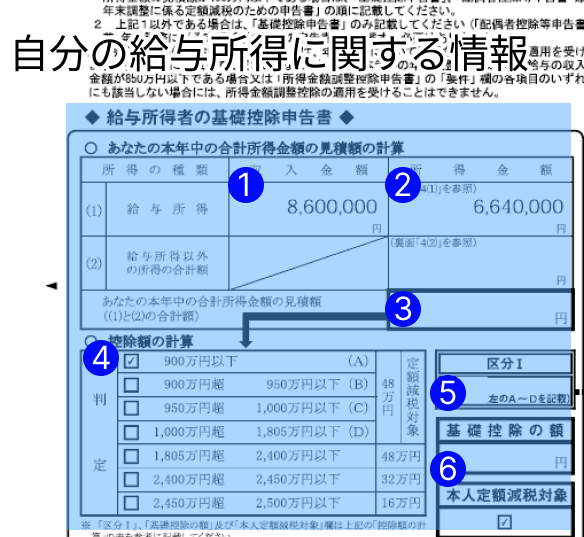

給与所得者の基礎控除申告書の記載

給与所得者の基礎控除申告書の記載方法を説明します。

基礎控除申申告書は自分の本年中の収入の金額をもとに基礎控除額を算定する場所となっています。

①本年中の収入

②本年中の所得金額

本年中の所得金額は手取りの金額ではなく、下記の表をもとに算定をします。

| 給与の収入金額(ⓐ) | 給与所得の金額 |

| 1円以上 550,999円以下 | 0円=所得金額 |

| 551,000円以上 1,618,999円以下 | (ⓐ)-550,000円=所得金額 |

| 1,619,000円以上 1,619,999円以下 | 1,069,000円=所得金額 |

| 1,620,000円以上 1,621,999円以下 | 1,070,000円=所得金額 |

| 1,622,000円以上 1,623,999円以下 | 1,072,000円=所得金額 |

| 1,624,000円以上 1,627,999円以下 | 1,074,000円=所得金額 |

| 1,628,000円以上 1,799,999円以下 | ①:(ⓐ)÷4(千円未満切捨て)=(ⓑ)⇒②:(ⓑ)×2.4+100,000円=所得金額 |

| 1,800,000円以上 3,599,999円以下 | ①:(ⓐ)÷4(千円未満切捨て)=(ⓑ)⇒②:(ⓑ)×2.8-80,000円=所得金額 |

| 3,600,000円以上 6,599,999円以下 | ①:(ⓐ)÷4(千円未満切捨て)=(ⓑ)⇒②:(ⓑ)×3.2-440,000円=所得金額 |

| 6,600,000円以上 8,499,999円以下 | (ⓐ)×90%-1,100,000円=所得金額 |

| 8,500,000円以上 | (ⓐ)-1,950,000円=所得金額 |

ただし、本年中の給与の収入金額が850万円以上あり、

- あなた自身が特別障がい者

- 同一生計配又は扶養親族が特別障がい者

- 扶養親族が23歳未満

の場合は、(給与の収入金額 - 850万円)×10%を控除します。ただし1000万円を超える場合は給与の収入金額は1000万円となります。

たとえば、収入金額が860万円の場合

下記の表で8,600,000円-1,950,000円 = 6,650,000円

収入が850万円を超えているため、下記の金額を控除することとなります。

860万円 - 850万円 × 10% = 1万円

6,650,000 - 10,000 = 6,640,000円

③本年中の合計所得金額を記載します。先ほど②で算出した所得に、給与所得以外の所得の種類等を追加した金額となります。

④控除額の計算の判定をします。③で算出された見積額をもとに該当するところにチェックを入れます。

⑤区分を記載します。

③で算出された見積金額が900万円以下の場合はA

900万円超え950万円以下の場合はB

950万円超え1000万円以下の場合はCを記載します。

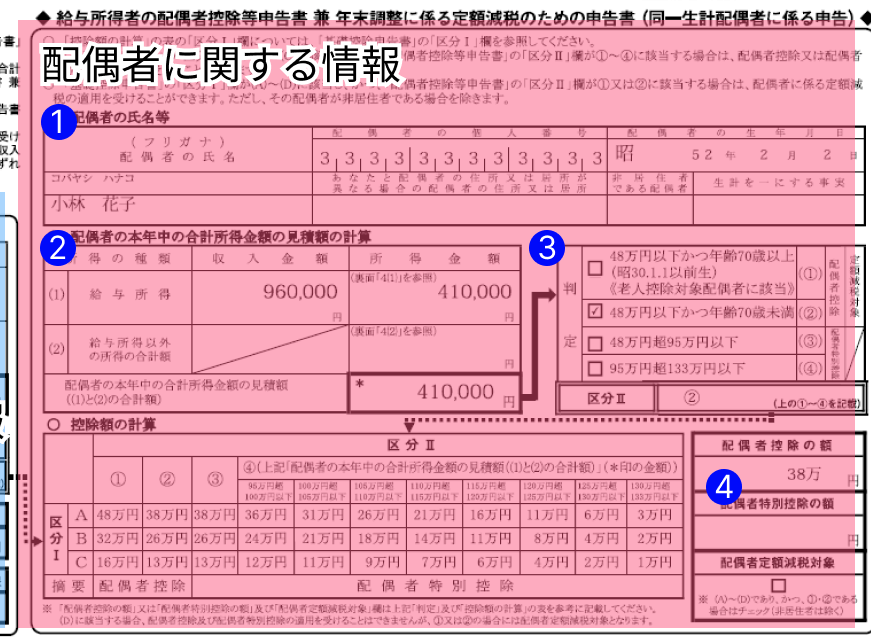

給与所得者の配偶者控除等申告書

給与所得者の配偶者控除等申告書について説明します。

①配偶者の基本情報を記載します。 名前・個人番号・生年月日の記載をします。もし住所等が異なる場合は、そちらの記載をします。

②配偶者の本年中の合計所得金額の見積額の計算

収入金額と合計所得の見積もり額を計算します。合計所得金額は、手取り額というわけではなく、給与所得控除後の金額となります。

合計所得金額は、上記の基礎控除の合計所得を求めた時と同じ表を使う形となります。

③合計所得金額の見積額からの判定

②で算出された合計所得金額の見積額から控除の区分を判定します。

④配偶者控除の額

③で判定した区分Ⅱと基礎控除申告書で判定した区分Ⅰをもとに控除の額を計算します。

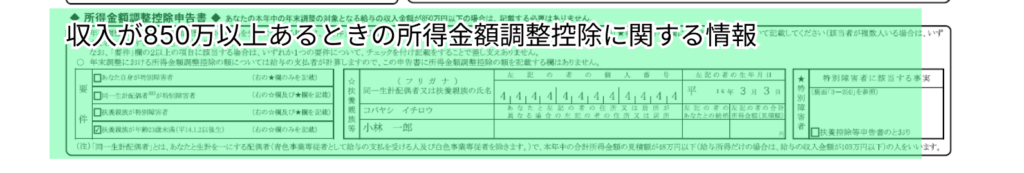

所得金額調整控除申告書

所得金額調整控除は令和2年からはじまったもので、給与所得の金額を計算するための項目となっています。令和2年の所得税の改正によって、給与所得控除額に関して、10万円の減額と上限金額の引き下げが行われました。上限金額が引き下がると、対象の方は税負担が増加します。

そのような方でも養育中の子どもや特別障害者のいる方もいらっしゃるため、そういった方々の税負担を調整するために出来たのが、所得金額調整控除です。

こちらの申告書は下記の場合に適用されますので、該当する場合は記載しましょう。

また、こちらは夫婦で二人とも850万円を超えている場合は二人とも適用になりますので注意するようにしましょう。

- 収入が850万円以上

- あなた自身もしくは配偶者、扶養親族の中に特別障害者の方がいる

- 扶養親族が23歳未満の場合(令和6年度なら平成14.1.2以後生)

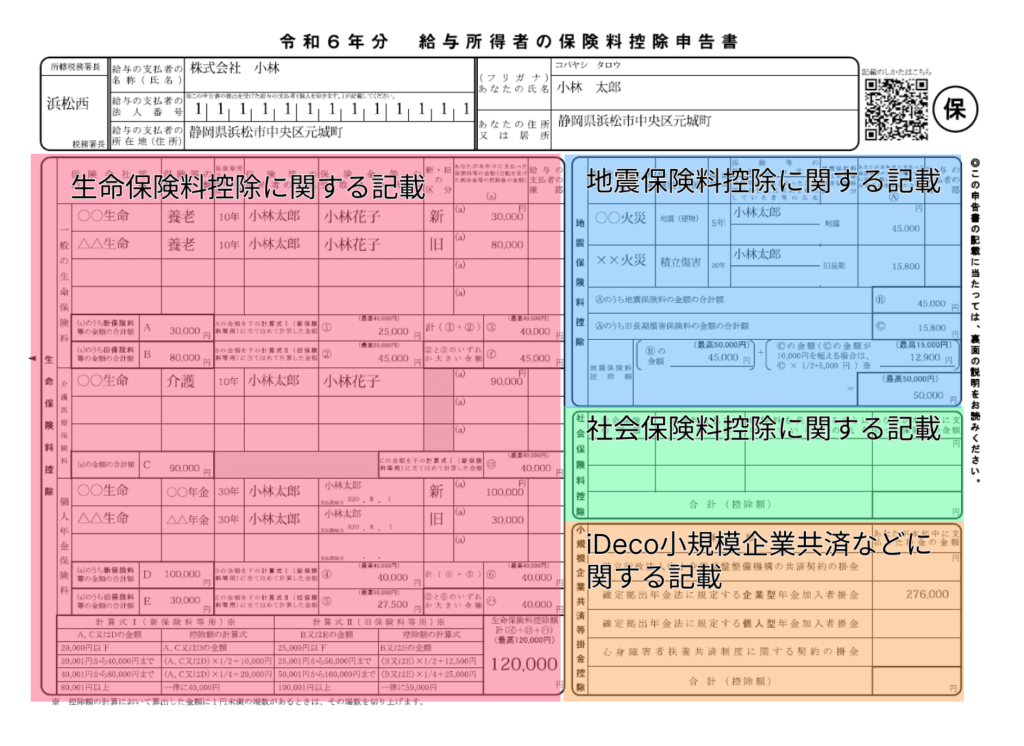

保険料控除申告書の作成について

保険料控除の申告書を作成します。保険料控除は下記の4つの構成になっています。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- iDeco、小規模企業共済などの小規模企業共済等掛金控除

各種控除資料の回収

上記で説明をしてきた、

- 扶養控除等(異動)申告書

- 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

- 保険料控除申告書

以上を従業員の方から集めていただきます。保険料控除がある場合は、生命保険料の控除証明書、前職のある方は前職の源泉徴収票等があるはずなので、そちらも一緒に集めてもらいます。

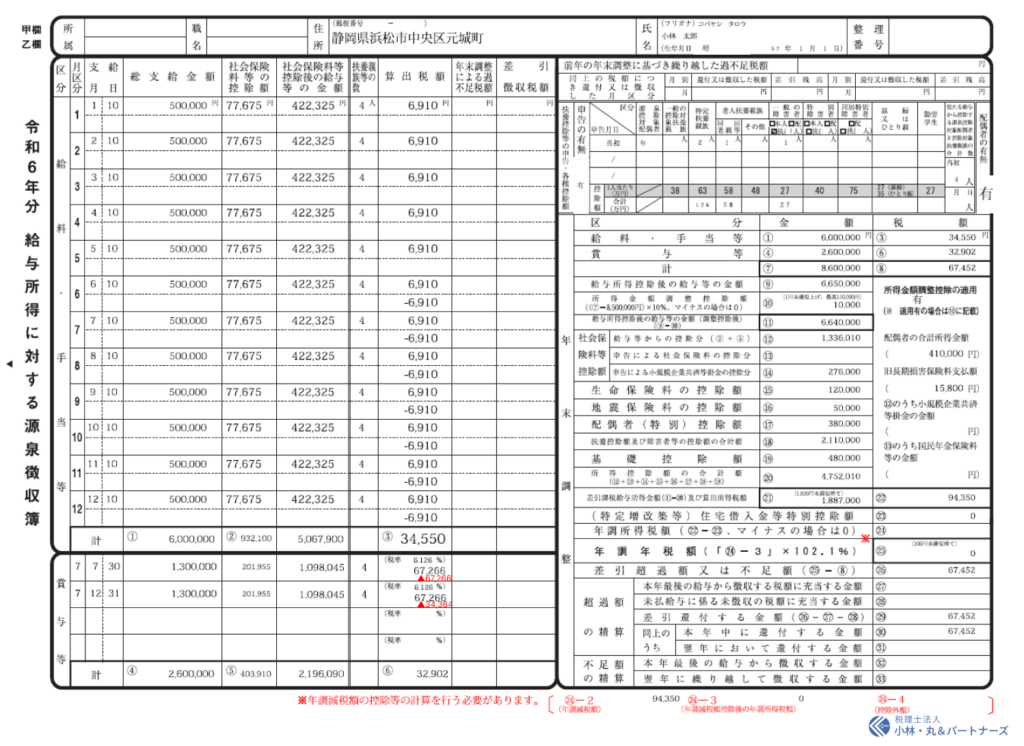

年末調整の税額の計算

1年間計算をしてきた給与と徴収をしてきた源泉所得税の金額を集計し、受け取った控除資料をもとに税額の計算を行います。計算にあたっては、給与ソフトなどを使用して計算してもいいですし、自分で計算をしてみてもいいです。

今回、国税庁の資料をもとに自分で1から計算をして源泉徴収簿のサンプルを作ってみましたが1人分作るだけですごく時間がかかるので、こちらを見ている方は給与ソフトを使うか、税理士等に頼むことをお勧めします。

また、令和6年度限定ですが、定額減税の計算がかかわってくるのもこちらになります。

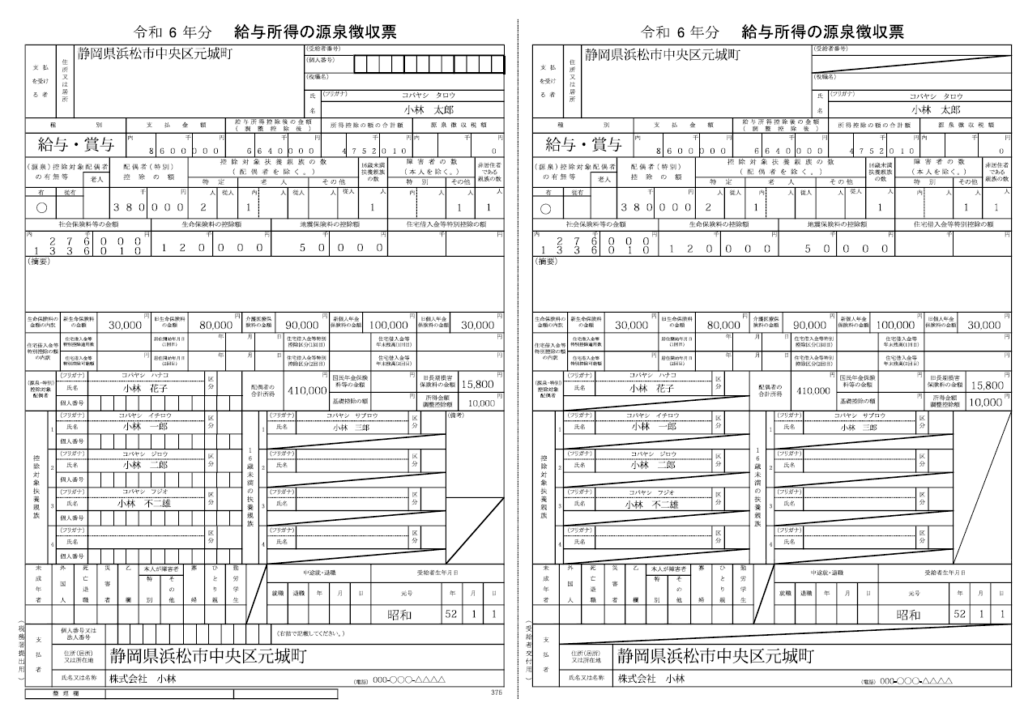

源泉徴収票の作成

計算された税額をもとに源泉徴収票の作成を行います。特に給与や年末調整のソフトを使用していない場合は、国税庁のHPに白地のPDFがありますので、そちらをダウンロードして作成することも可能です。作成をした源泉徴収票は、従業員に交付するようにしましょう。

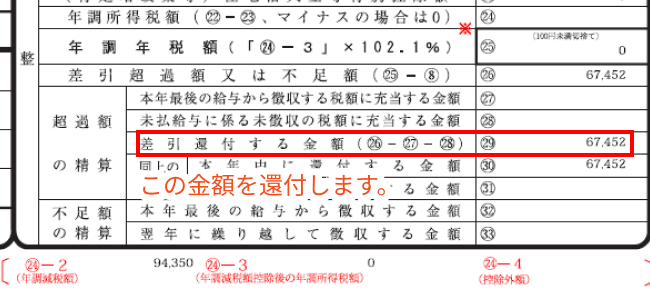

税額の清算

計算された税額をもとに税額の清算を行います。この時従業員から預かっていた源泉徴収税額が多ければ還付となり、少なければ新たに徴収をして納付をする必要があります。

法定調書等の作成と提出

年末調整の計算が完了したら、源泉徴収票や法定調書、給与支払報告書などを税務署、市区町村に提出をし、源泉徴収をした税金を納税する必要があります。

支払調書の提出

支払調書は、法人や個人の方に対して誰に、年間いくら払ったかを税務署に報告するための書類です。種類としては下記の調書があります。

- 報酬、料金、契約金及び賞金の支払調書

個人事業主や法人などに業務を発注した際に報酬を支払ったときに必要となるものです。

外交員、集金人、プロボクサーなどに支払う報酬や弁護士、司法書士、税理士などに支払った報酬、社会保険診療報酬支払基金が支払う診療報酬などが対象になります。

- 不動産の使用料等の支払調書

不動産、不動産の上に存する権利などに対する対価の支払いが1年間に15万円を超えた法人と不動産業者である個人の方に提出義務があります。

- 不動産の譲受けの対価の支払調書

譲り受けた不動産、不動産の上に存する権利などの対価の支払いが1年間に100万円を超えた法人と不動産業者である個人の方に提出義務があります。

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

不動産、不動産の上に存する権利などのあっせん手数料の支払いが1年間に15万円を超えた法人と不動産業者である個人の方に提出義務があります。

源泉徴収票の提出

従業員の方渡している源泉徴収票と同じものを税務署に提出します。

給与支払報告書の作成と提出

給与支払報告書は会社が市区町村に提出をしなくてはいけない書類で、提出した内容をもとに次年度の住民税額が決定します。1月1日現在の住所所在の市区町村に1月31日までに給与支払報告書を提出する義務があるので確実に提出するようにしましょう。

給与支払報告書は、総括表というまとめられたものと、個人別明細書というものを提出する必要があります。給与システム等で作成する場合は、源泉徴収票と一緒に作成をすることが出来ますが、使用しない場合は、市区町村からの用紙を使用するようにしましょう。

※浜松市 令和6年度給与支払報告書(個人別明細書)

法定調書合計表の作成と提出

法定調書合計表は税務署に提出するもので、法定調書を集計した表となっており、下記の項目を記載する必要があります。

- 給与所得の源泉徴収票合計表

- 退職所得の源泉徴収票合計表

- 報酬、料金、契約金及び賞金の支払調書合計表

まとめ

税務署や市町村に提出が完了したら年末調整は終わりとなります。

年末調整はいろいろな資料を集める必要があり大変ではありますが、事業を行う上では必須の内容となっています。しっかりとやるようにしましょう。