税理士法人ケイエム会計のスタッフ河西です。インボイス制度がはじまると免税事業者はそのままにするか、適格請求書発行事業者となるか決めないといけなくなります。

今回は免税事業者のままがいいか適格請求書発行事業者となった方がいいのかを説明しようと思います。

目次

インボイス制度とは

インボイス制度とは、令和5年10月1日から導入される消費税の仕入税額控除の保存方式です。

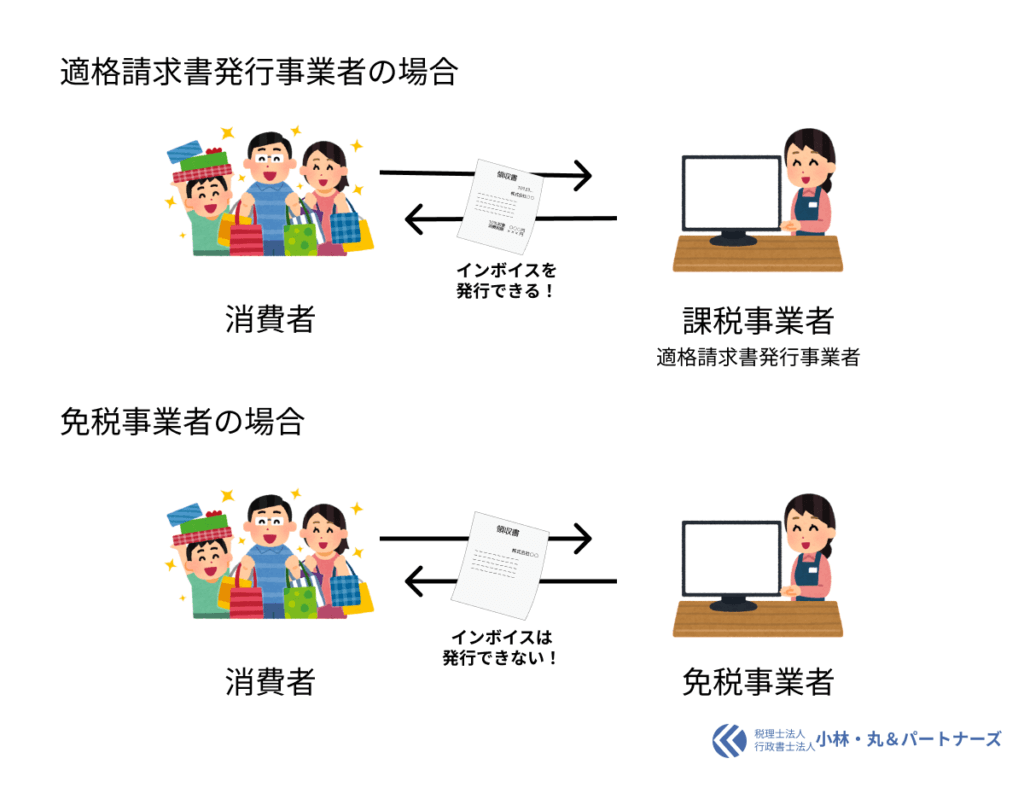

インボイス制度が導入されると、適格請求書発行事業者以外事業者や免税事業者からの仕入を仕入税額控除が出来なくなります。

どうして仕入税額控除が出来なくなるの?

インボイスがはじまると、原則として適格請求書(通称インボイス)というものがないと消費税の仕入税額控除を認められなくなります。この適格請求書は、適格請求書発行事業者の登録を受けた事業者のみが発行することが出来るのです。つまり免税事業者のままですと、こちらの発行ができないため、仕入税額控除が出来なくなります。

免税事業者のままかインボイス発行事業者になるか悩んでいる場合

インボイス発行事業者になった場合と免税事業者のままでいた場合にメリットデメリットがあります。

下記は、インボイスの発行事業者になったときのメリットデメリットを紹介します。

インボイス発行事業者になったときのメリット・デメリット

インボイス発行事業者になった際のメリットは、

- 売上先が仕入税額控除が可能なため、今後も継続取引をしていただける可能性が高くなる

- 仕入税額控除の出来ない仕入先を嫌がる可能性もあるため、うまくアピールできればその分仕事が増える可能性がある

デメリットとしては、

- 消費税の申告と納付が発生するため、事務負担が増えること

- うまく仕事を増やすことが出来たり、納付分を価格転嫁できないと利益が下がってしまう。

- 適格請求書のフォーマットに請求書や領収書を変更しなくてはならない

ただし申告と納税に関しては、消費税の2割特例の適用もあるため、そちらをうまく使うことで納税額を抑えることが可能です。

免税事業者のままの時のメリット・デメリット

免税事業者のままの際のメリットとしては。

- 消費税の申告、納付をしなくて済むため、以前のまま対応することが出来る。

デメリットとしては

- 売上先が仕入税額控除が出来ないので、価格や取引自体の見直しをされる可能性がある

売上先がインボイスが必要なのかどうかを確認しよう

インボイス発行事業者になるか悩んでいる場合は売上の取引先が事業を行っているか、個人の方かどうかを確認するようにしましょう。

もし売上先が個人の方や一般消費者の方の場合は、適格請求書の発行事業者とならなくても大きく問題はないかもしれません。

しかし売上先が事業をされている場合は、その取引先がインボイスの発行が必要かどうかを確認しましょう。

まとめ

今回は免税事業者が適格請求書発行事業者として登録をした方がいいかどうかについて説明をしてきました。適格請求書発行事業者となると事務負担や納税の負担が増えますが、その分取引として有利にすることが出来る可能性があります。取引先の動向を確認して適格請求書発行事業者となるかどうか検討するようにしましょう。