税理士法人ケイエム会計のスタッフ河西です。

インボイス制度が令和5年(2023年)10月1日から始まりました!本記事では文章だけではわかりづらいインボイス制度について図解などを用いてわかりやすく説明いたします。

目次

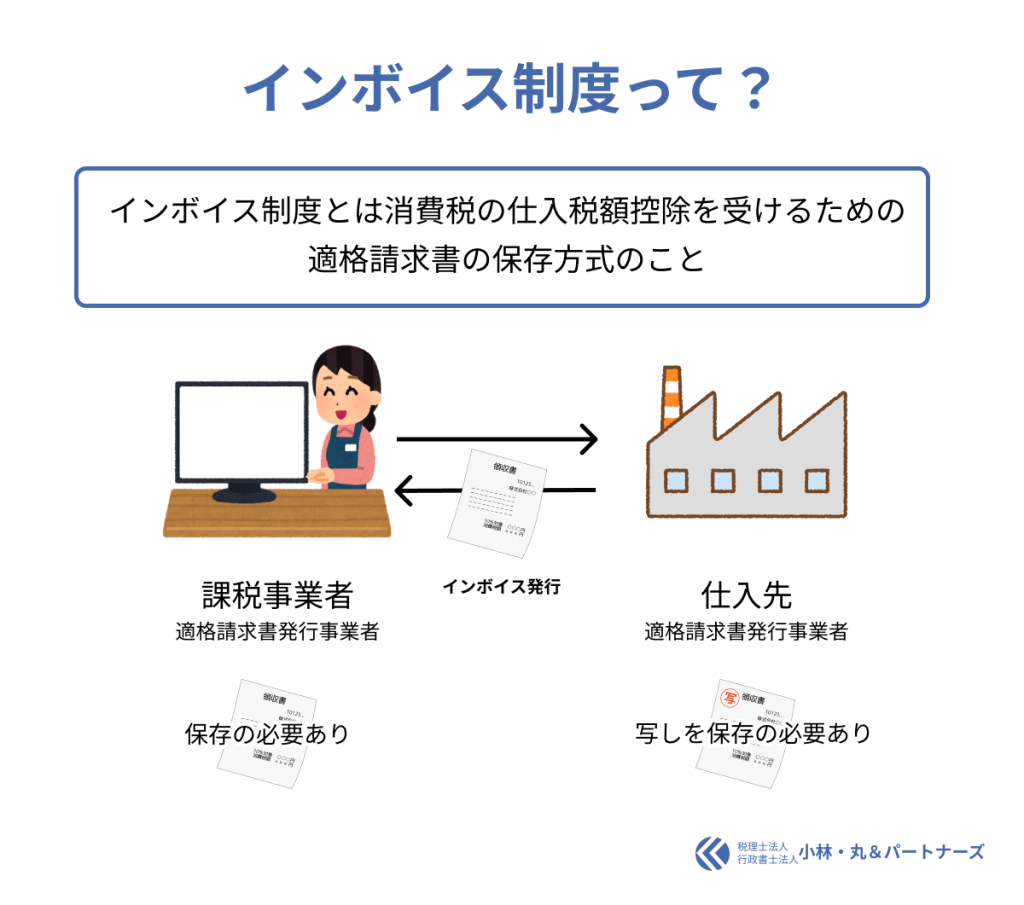

インボイス制度とは?

インボイス制度とは、令和5年10月1日から導入された消費税の仕入税額控除の保存方式です。インボイス制度が導入されると、適格請求書発行事業者以外の課税事業者や免税事業者からの仕入を仕入税額控除が出来なくなります。

仕入税額控除とは?

消費税の課税事業者が納付するべき消費税を計算する際に、売上に係る消費税から仕入に係る消費税を差し引いて計算します。この計算のしくみのことを仕入税額控除といいます。

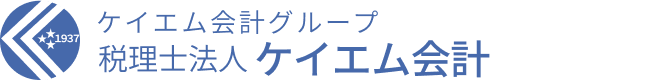

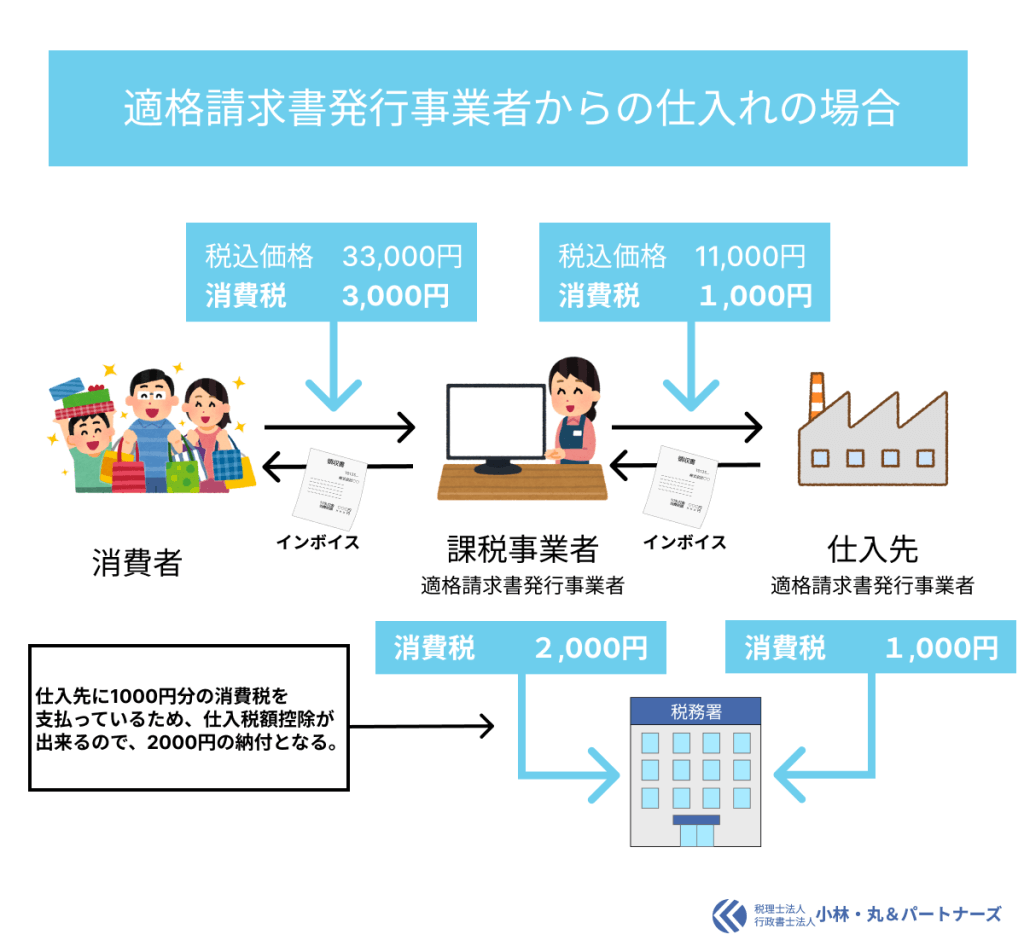

適格請求書発行事業者からの仕入れの場合

適格請求書発行事業者からの仕入れの場合はたとえば仕入先から税込11000円の品物を仕入れてそれを消費者の元へ税込33000円で売却をした場合、本則課税の場合は仕入先に1000円分の消費税を支払っていて、消費者から3000円分の消費税を受け取っているため、1000円分は仕入税額控除をすることが出来るため、消費税の納付は2000円という形となります。

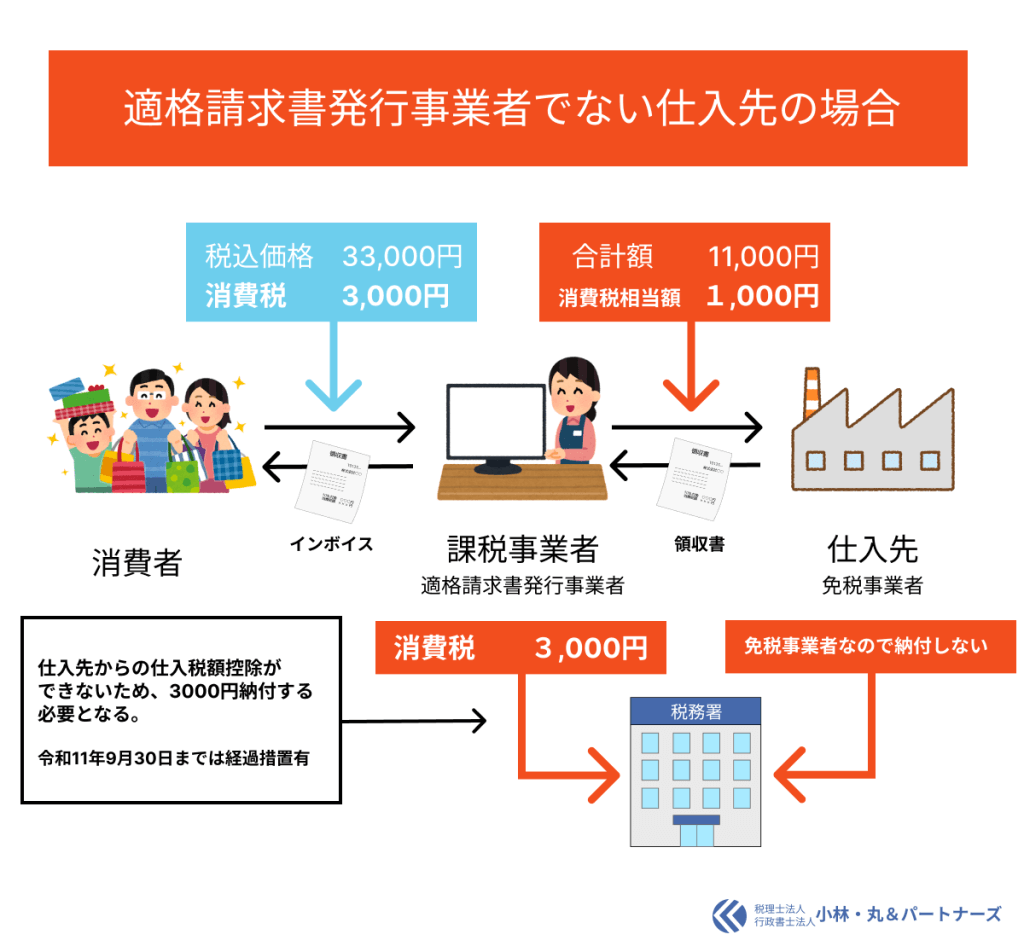

適格請求書発行事業者でない仕入先の場合

適格請求書発行事業者以外からの仕入れの場合同じく税込11,000円の品物を仕入れ、税込33,000円で消費者に売った場合でも仕入先からの仕入税額控除が出来ないため、3,000円の消費税を納付しないといけなくなります。

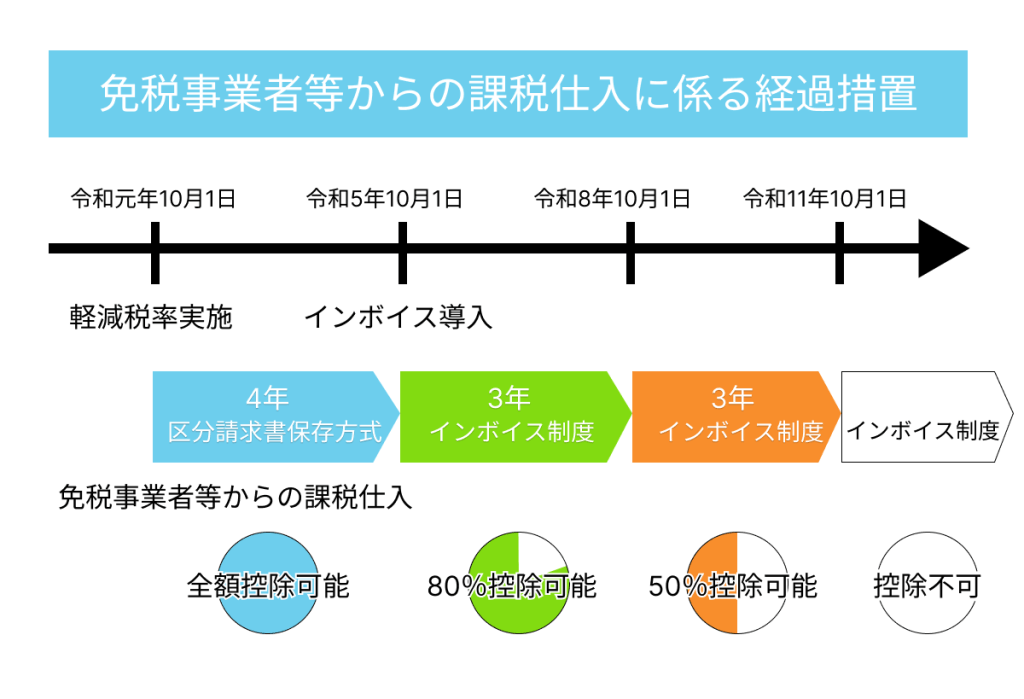

免税事業者等からの課税仕入に係る経過措置について

令和5年10月1日からインボイス制度は導入されましたが、免税事業者等からの課税仕入をすぐに仕入税額控除が出来なくなるというわけではなく、令和11年9月30日までは経過措置があります。

経過措置では、令和5年10月1日から令和8年9月30日までの仕入は80%控除可能

令和8年10月1日から令和11年9月30日までは50%控除可能となっています。

その後令和11年10月1日からは免税事業者等からの控除はできなくなってしまいます。

インボイスを受け取ることが出来なくても仕入税額控除が出来るケース

- 3万円未満の公共交通機関を使用した際の乗車券

- 使用の際に回収される入場券等

- 適格請求書発行事業者以外の古物営業者からの古物の購入や質屋からの質物の購入

- 適格請求書発行事業者以外のものからの再生資源および再生部品の購入

- 適格請求書発行事業者以外の宅地建物取引業者からの建物の購入

- 3万円未満の自動販売機や自動サービス機からの商品サービスの購入

- 郵便ポストに投函する郵便切手類を対価とする郵便・貨物サービス

- 従業員等に支給する通常必要と認められる出張旅費、日当および通勤手当など

以上のようなケースの場合適格請求書を発行交付を受けるのが困難なため、帳簿のみの保存により、仕入税額控除が認められます。

簡易課税制度の場合はインボイス制度は必要?

簡易課税制度の場合は、消費税の計算の際みなし仕入率というものを使用するため、インボイスなどの請求書の保存が仕入税額控除の要件になるものではありません。

ただし、相手方に本則課税の取引先がいる場合など、自社から仕入れているものを仕入税額控除している場合があるため、簡易課税の場合でも適格請求書発行事業者の登録をしましょう。

課税事業者がやっておくべきこと

課税事業者が対応しないといけないことは下記の通りとなっています。

- 適格請求書発行事業者になる

- 自社がインボイスとして発行する書類を確認する

- 取引先から発行されたインボイスの受取について対応を確認する

適格請求書発行事業者になるには?

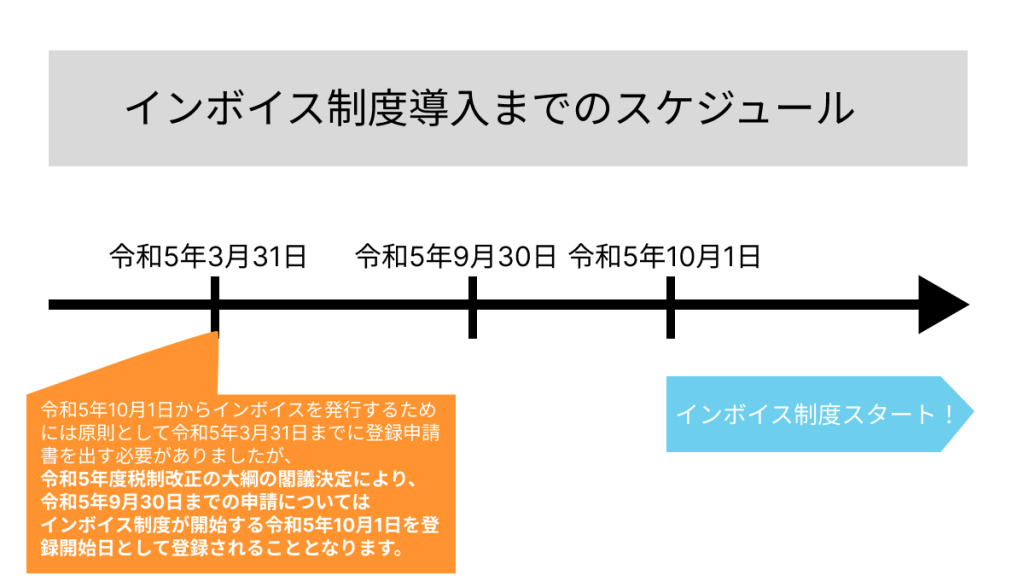

適格請求書発行事業者となるには事前に登録申請をする必要があり、令和5年10月1日からインボイスを開始するためには令和5年3月31日までに申請をする必要がありましたが、令和5年度税制改正の大綱の閣議決定により、令和5年9月30日までの申請については、インボイス制度が開始する令和5年10月1日を登録開始日として登録されることとなりました。

適格請求書発行事業者の登録申請の仕方

適格請求書発行事業者の登録申請の方法には、登録申請書を郵送で送付する。

もしくはe-Taxにて登録するというどちらかの方法で申請をしましょう

自社がインボイスとして発行する書類を確認する

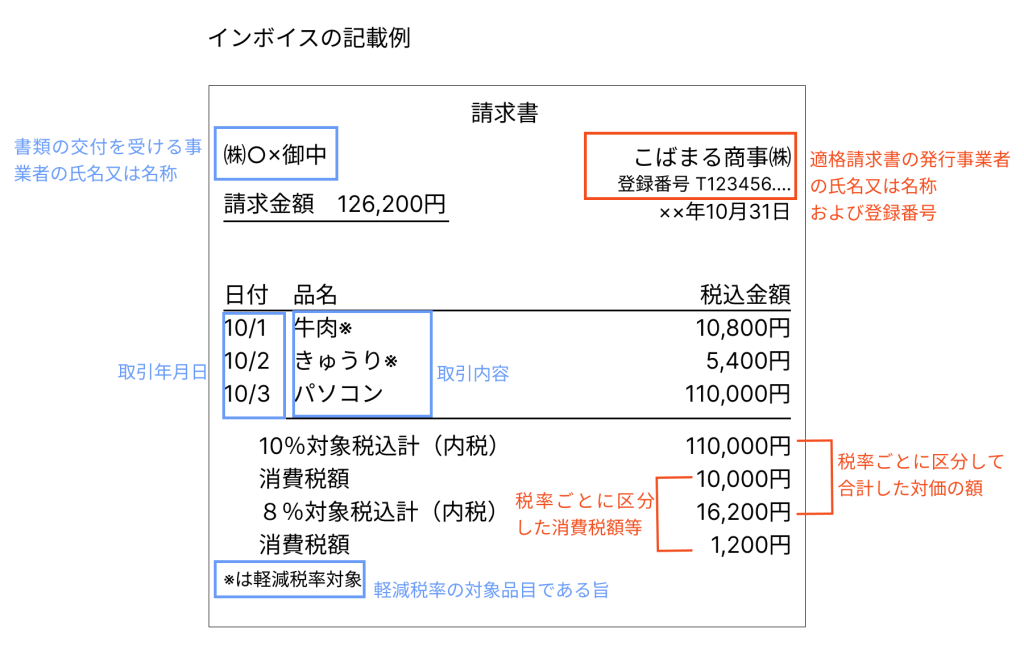

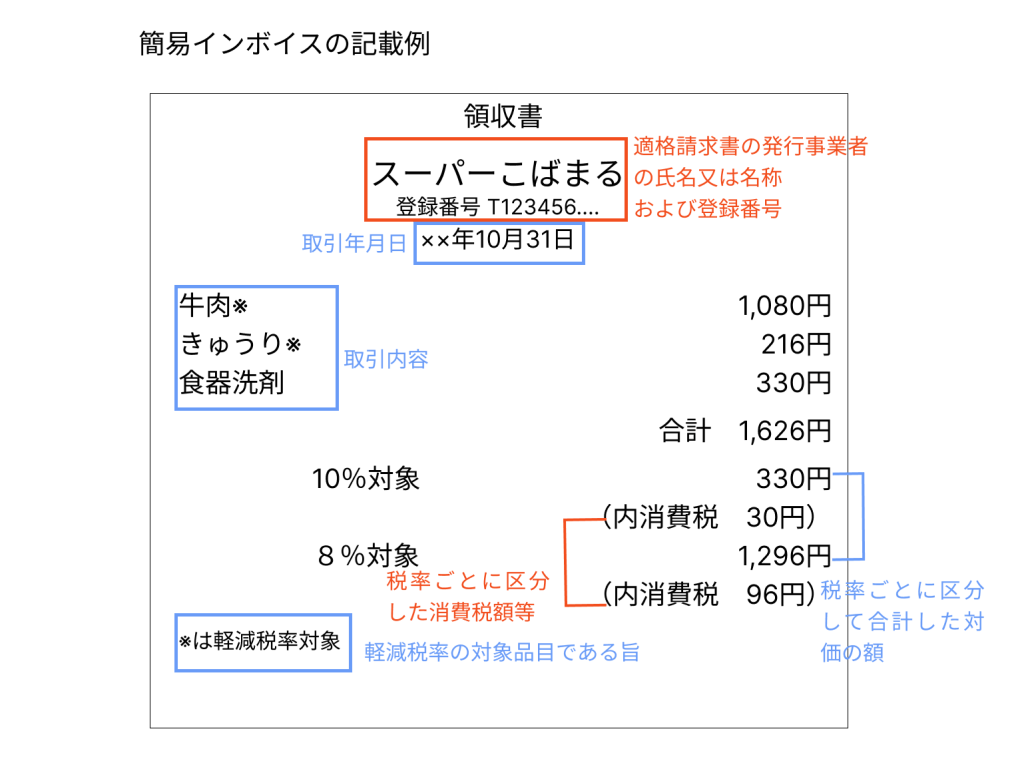

インボイスは請求書、納品書、領収書、レシートなどの書類の名称に関係なく登録番号や取引年月日、取引内容、適用税率、税率ごとに区分した消費税額等を記載してある書類のことです。

小売業や飲食店業など不特定かつ多数のものを相手に事業を行う場合は、いわゆるレシートの形で簡易インボイスを発行することが出来ます。

取引先から発行されたインボイスの受取について対応を確認する

取引先から発行されたインボイスの受取については、確認するようにしましょう。

- 取引先がインボイス(適格請求書)の登録事業者かどうかを確認する。

- 取引先からのインボイスの受け取り方法や保存方法などを決める。

免税事業者がやっておくべきこと

インボイス導入により、免税事業者の方は適格請求書発行事業者となるかどうかを選択する必要があります。インボイス制度が始まったとしても、令和11年9月30日までは経過措置があるため、免税事業者であり続けるということもひとつの選択かと思います。

取引先が法人の方が多い場合は、相手先が仕入税額控除をすることが出来なくなってしまうため、

これを機に適格請求書発行事業者になり、アピールするのも手です。

その際は、小規模事業者に係る税額控除に関する経過措置(いわゆる2割特例)も使用可能なため、一番有利になる方法を選択するようにしましょう。

取引先が個人の方が多い場合は、そもそも相手先が仕入税額控除をする必要がない場合は免税事業者のままという選択もありかと思います。

まとめ

インボイス制度は新しい制度のため、不明な点が多く、今後どのように展開していくかは未知数であると思います。ご不明な点などは、お近くの税理士事務所等に相談してみましょう。